概要

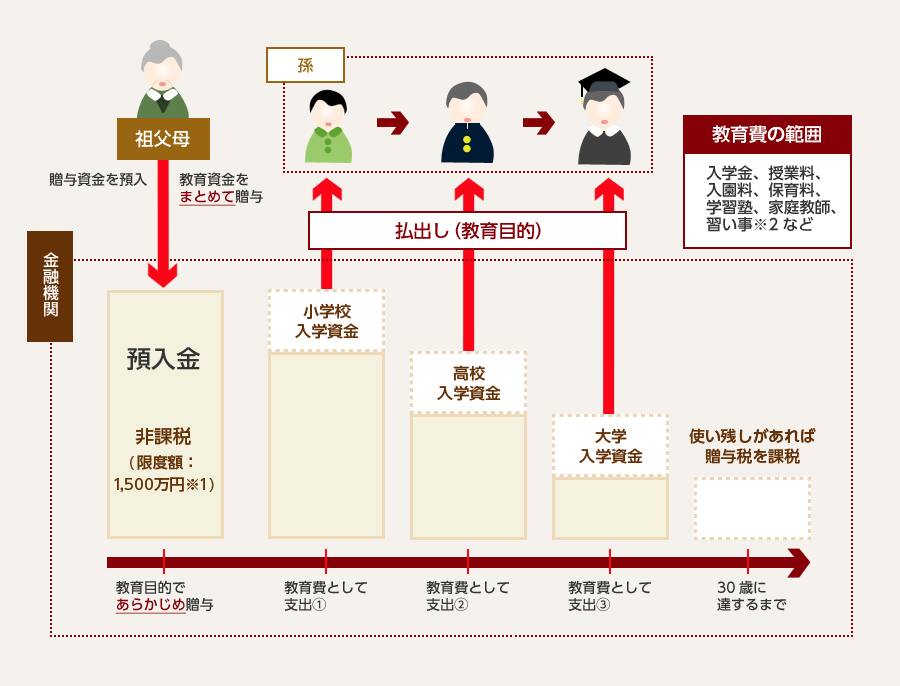

受贈者(注1)の教育資金(注2)に充てるためにその直系尊属が金銭等を拠出し、金融機関(注3)に信託等をした場合には、信託受益権の価額又は拠出された金銭等の額のうち受贈者1人につき1, 500万円(注4)までの金額に相当する部分の価額については、平成25年4月1日から平成31年3月31日まで(注5)の間に拠出されるものに限り、贈与税を課さないこととしました。

信託協会の「信託の受託概況」(平成27年3月末現在)によると、教育資金贈与信託の受託状況は、累計の契約数が11万8,554件(信託財産設定額は約8,030億円)でありました。

- (注1)30歳未満の者に限ります。

- (注2)教育資金とは、文部科学大臣が決める次の金銭をいいます。

| 学校等(学校教育法に規定する「学校」、「専修学校」及び「各種学校」等をいいます。)に支払われる入学金、授業料その他の金銭 | |

| 学校等以外の者に教育に関する役務の提供の対価として支払われる金銭のうち一定のもの |

- (注3)信託会社(信託銀行を含む。)、銀行、信用金庫、農業協同組合及び金融商品取引業者(第一種金融商品取引業を行う者に限る。)をいいます。

- (注4)学校等以外の者に支払われる金銭については、500万円を限度とされます。

- (注5)平成27年度税制改正において、適用期限(改正前:平成27年12月31日)が延長されました。

※1 学校等以外の者に支払われる金銭については、500万円を限度とされます。

※2 平成27年度税制改正において、特例の対象となる教育資金の使途の範囲に、通学定期券代、留学渡航費等が加えられています。

申告

受贈者は、本特例の適用を受けようとする旨等を記載した教育資金非課税申告書を金融機関を経由し、受贈者の納税地の所轄税務署長に提出しなければならないとされています。

また、受贈者が既に教育資金非課税申告書を提出している場合(注1)において、新たに直系尊属から教育資金の贈与を受けた場合には「追加教育資金非課税申告書」をその金融機関を経由し、受贈者の納税地の所轄税務署長に提出することとされています。

なお、教育資金非課税申告書は、教育資金管理契約に係る預金等の額がゼロとなってその金融機関と終了の合意をした場合を除き、一か所しか提出することができません。

- (注1)教育資金非課税申告書に記載された金額が1,500万円に満たない場合に限ります。

払出しの確認等

受贈者は、払い出した金銭を教育資金の支払に充てた場合には、領収書等に記載された支払年月日から1年以内に、それ以外の場合には支払年月日の属する年の翌年3月15日までに金融機関に領収書等を提出(注1)しなければなりません。

なお、払い出した金銭の合計額がその年中に教育資金の支払に充てた領収書等の合計額を下回るときは、払い出した金銭の合計額が教育資金に充てたものとされます。

- (注1)平成27年度税制改正において、金融機関への領収書等の提出について、領収書等に記載された支払金額が1万円以下で、かつ、その年中における合計支払金額が24万円に達するまでのものについては、その領収書等に代えて支払先、支払金額等の明細を記載した書類を提出することができることとされます(平成28年1月1日以後に提出する書類について適用)。

終了時

| 受贈者が30歳に達した場合 非課税拠出額から教育資金支出額を控除した残額については、受贈者が30歳に達した日に贈与があったものとして贈与税を課税することとされています。この場合、贈与者が複数いる場合には、その残額に、贈与を受けた教育資金非課税金額の合計額にその贈与者から受けた非課税贈与の金額の占める割合を乗じて求めることとしています。 |

|

| 受贈者が死亡した場合 非課税拠出額から教育資金支出額を控除した残額については、贈与税を課さないとされています。 |

|

| 教育資金管理契約に係る信託財産の価額がゼロとなった場合 教育資金管理契約に係る預金等の額がゼロとなった場合において受贈者と金融機関との間でこれらの教育資金管理契約を終了させる合意があった日に同契約は終了するものとしています。 |

- ●扶養義務者からの生活費・教育費の負担に係る現行の課税関係

- 相続税法で扶養義務者とは、「配偶者及び民法第877条(扶養義務者)に規定する親族をいう」ものと規定されています。民法第877条では、直系血族及び兄弟姉妹は、互いに扶養をする義務があるとしています。

また、相続税法において、扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるものは、贈与税は非課税とされています。

そうすると、直系血族の場合の「扶養義務者相互間」とは、贈与の当事者が相互に直系血族であればこれに該当し、贈与の当事者である贈与者及び受贈者の組合せを、父母と子を第一順位とし、祖父母と孫を第二順位とするなどの解釈はでてきません。

民法878条は、扶養義務者が数人いる場合の扶養をすべき者の順序について当事者の協議によるべきとし、これが調わないときは家庭裁判所の審判で定めることにしていますが、贈与税の非課税規定では、贈与の当事者について扶養義務者相互間と定めるのみで、例えば、直系血族間では親等の近い者が優先するなどの規定はありません。

そのことから、父の子に対する扶養義務の履行が祖父の孫に対するそれに優先することにはならず、祖父が孫に対してした教育資金の贈与もこの非課税規定の対象となります。

以上のことから、祖父母が孫などへ教育資金として大学等の入学金が多額であっても、「必要な都度直接これらの用に充てるために贈与」すれば贈与税は非課税とされます。

特別障害者(1級及び2級の身体障害者、重度の知的障害者と判定された人または1級の精神障害者をいいます)を受益者として、信託会社等と「特別障害者扶養信託契約」を締結した場合には、信託受益権の価格のうち、6,000万円までは贈与税の課税価格に算入されません。

平成25年度税制改正で、障害者の扶養信託契約に係る贈与税の非課税措置について、「特別障害者扶養信託契約」から「特定障害者扶養信託契約」に名称を変更し、適用対象者の拡充等の次の措置が講じられました。

| 適用対象者に、児童相談所、知的障害者更正相談所、精神保健福祉センタ-又は精神保健指定医の判定により中軽度の知的障害者とされた者及び精神障害者保健福祉手帳に障害等級が2級又は3級である者として記載されている精神障害者を加えることとしました。 | |

| 上記 |

|

| 特定障害者扶養信託契約の終了時期を、特別障害者又は上記 |

平成25年4月1日以後にされる特定障害者扶養信託契約に基づく信託について適用されています。

※本サイトに掲載の内容は、令和2年5月現在の法令に基づき作成しております。

![[3] 教育資金の一括贈与に係る贈与税の非課税措置の創設](/library/shm-keiei/asset_guide/tax_courses/img/h2_transfer_sec03_01.png)

![[4] 障害者の扶養信託契約に係る贈与税の非課税措置の拡充](/library/shm-keiei/asset_guide/tax_courses/img/h2_transfer_sec04_01.png)